El dinero afecta a todos los aspectos de nuestra vida y, sin embargo, las discusiones sobre asuntos financieros son incómodas para las familias. Los asuntos monetarios nos plantean muchas paradojas y contradicciones que son a la vez sociales y profundamente personales.

Cuando reflexionamos sobre los mayores retos y conflictos a los que se enfrentan las familias propietarias de empresas, la mayoría de los conflictos profundamente arraigados en las relaciones tienen un elemento financiero. Algunas familias evitan las discusiones financieras en un intento de evitarlas. Otras las abordan sin rodeos y con poca habilidad. Ambos enfoques polares corren el riesgo de dañar las relaciones familiares y la armonía necesaria para la continuidad de la empresa familiar. En este artículo, ofrecemos orientación sobre cómo mantener conversaciones conscientes y positivas sobre asuntos financieros de forma hábil.

La paradoja del dinero

El dinero nunca es sólo dinero. En su esencia, el dinero está estrechamente ligado a nuestras relaciones. En nuestra relación con los demás, es la forma en que almacenamos e intercambiamos valor en la sociedad. En nuestra relación con nosotros mismos, nuestra experiencia individual del dinero es única y profundamente personal. Forma el grado en que nos sentimos financieramente autónomos, lo que repercute en nuestra autoestima, confianza y sensación de bienestar. Estas relaciones y experiencias preparan el terreno para las discusiones en torno al dinero que a menudo desencadenan emociones negativas e intensas como la actitud defensiva, el miedo, el resentimiento, la vergüenza o la culpa.

Las familias son naturalmente interdependientes desde el punto de vista financiero. El grado de dependencia mutua depende de las etapas de desarrollo de la familia y de su cultura familiar. Los asuntos financieros que afectan a un miembro de la familia tienden a tener efectos indirectos que afectarán a otros miembros de la familia. Aunque esto es cierto para todas las familias, puede ser especialmente cierto para las familias propietarias de empresas, en las que se mezclan la propiedad compartida de activos importantes, el rendimiento de la empresa, los ingresos personales y las opciones de estilo de vida. Esta interdependencia financiera mezclada con los roles interdependientes de la familia no sólo afecta a la identidad, el rango, el poder y los privilegios, sino que también hace que las discusiones en torno a la riqueza y las decisiones financieras sean potenciales minas terrestres para el conflicto en las familias propietarias de empresas.

El dinero es personal

Los números son sencillos, pero el dinero está lleno de complejidad y es profundamente personal. No hay dos personas que tengan exactamente las mismas experiencias con el dinero en sus vidas. Los hermanos que se han criado en el mismo hogar tendrán diferentes primeros trabajos, desarrollarán diferentes habilidades, tendrán diferentes amigos y tendrán experiencias únicas de hacer, ahorrar y gastar dinero.

A veces estas experiencias varían sustancialmente dentro de la misma familia. Por ejemplo, los hijos mayores pueden tener unos padres que pasaron apuros económicos durante los años de puesta en marcha de un negocio, mientras que los hijos más jóvenes de la misma familia experimentan el crecimiento en una familia en la que el negocio estaba más establecido. Desde su punto de vista, los padres tenían más ingresos disponibles y hacían menos sacrificios para la supervivencia y el crecimiento del negocio. Estas experiencias únicas colorean nuestra comprensión y relación con el dinero, haciéndolo profundamente personal y muy emocional.

Todos los días, las familias propietarias de negocios se enfrentan a decisiones relacionadas con el dinero, incluyendo asuntos como:

- Evaluar el rendimiento de la empresa y su gestión

- Efectivo necesario para el crecimiento de la empresa

- Dirección estratégica de la empresa

- Determinar las áreas en las que invertir y hacer crecer el negocio o, por el contrario, cosechar o reducir, como cerrar o vender una división

- Planificación de la transición de la propiedad y si la propiedad continúa en la familia o se vende la empresa

- Planificación de la jubilación y necesidades de liquidez de la generación actual

- Necesidades de generación de ingresos de la generación sucesora

- Justicia y equidad en las asignaciones del patrimonio a la siguiente generación, especialmente cuando algunos miembros pueden estar empleados por la empresa y otros no

- Las aspiraciones filantrópicas y empresariales de la familia en su conjunto y de sus miembros

He aquí algunas formas en que el dinero aparece y puede ser una fuente potencial de conflicto en cualquiera de las conversaciones anteriores:

- Algunos miembros de la familia tienen más experiencia y perspicacia financiera que los demás, lo que crea una percepción de cambio de poder y control

- Diferentes tolerancias al riesgo entre hermanos propietarios o incluso entre cónyuges

- Uno de los miembros de la familia tiene un mayor sentido del derecho, dado que se ha criado en un estilo de vida diferente

- Un miembro de la familia insiste en un estilo de vida que no es sostenible con su capacidad de obtener ingresos, independientemente de los dividendos de la empresa o los regalos de la familia.

- El poder fiduciario existe sobre los demás

- Dinero nuevo: Se produce una ganancia inesperada por un evento de liquidez y los miembros de la familia no están preparados para manejar el dinero de manera disciplinada

- Dinero antiguo: Algunos miembros de la familia pueden tener vergüenza de cómo la familia históricamente hizo su dinero

- Desigualdades, reales o percibidas, derivadas de repartos, regalos u oportunidades que se presentaron a un miembro de la familia en detrimento de otro

- Sospechas y desconfianza sobre la gestión del dinero

Aprender a hablar de dinero

Según nuestra experiencia, hay una distinción crítica de las familias que navegan por estas aguas turbulentas mejor que otras: Se niegan a evitar estas conversaciones. No sólo hablan de dinero de vez en cuando, sino que lo hacen todo el tiempo. Existe un compromiso compartido para desarrollar las habilidades de comunicación necesarias para navegar con destreza en estas conversaciones financieras y alimentan una cultura de aprendizaje para apoyar sus esfuerzos.

Aconsejamos a las familias que sigan estas pautas al hablar de finanzas y patrimonio:

Lasemociones son contagiosas

Las conversaciones se desarrollan mejor cuando empezamos con un marco mental positivo. Cuando entramos en la discusión con el marco mental de que las conversaciones sobre el dinero acabarán en conflicto, lo más probable es que sea una profecía autocumplida. Esfuércese por entablar conversaciones financieras con un marco mental positivo y fundamentado y comprométase a permanecer así durante toda la conversación.

Sea respetuoso

Ser respetuoso con las necesidades de las personas de entender y tener autonomía sobre sus vidas es importante cuando se trata de decisiones financieras. Asumir la responsabilidad del pensamiento y la toma de decisiones financieras de los demás puede ser debilitante a largo plazo. No fomenta la habilidad de la otra persona y puede erosionar su confianza en lugar de fomentarla. Además, el resentimiento puede agudizarse en el individuo que lleva la carga más pesada y también en la persona que se siente abandonada en la oscuridad.

Las habilidades financieras son las habilidades de supervivencia de nuestrotiempo

A partir de cierta edad, todos somos responsables de nuestra propia supervivencia, siempre que nuestra capacidad mental nos lo permita. Cuando abdicamos de esta responsabilidad en otros que parecen más capaces, nos privamos de aprender importantes habilidades monetarias y de asumir la responsabilidad de nuestro propio bienestar financiero. Con el tiempo, esto puede ser perjudicial para nuestra autoestima y erosionar nuestro sentido de confianza y autonomía personal.

El instinto de protección puede ser contraproducente

Ayudar a las personas a aprender lecciones sobre la vida y el dinero con pequeñas apuestas a lo largo del tiempo puede preparar a la nueva generación para tomar decisiones más importantes en el futuro. Aprender a responsabilizarse de la propia perspicacia financiera y apoyar a los demás en su propio viaje de alfabetización financiera refuerza la confianza en uno mismo y genera buena voluntad.

Además, cuando creemos que los demás tienen el control de nuestras finanzas, y cuando las cosas no salen como estaba previsto (y a menudo no es así), podemos sentirnos tentados a culpar a los demás en lugar de aprender sobre los procesos de pensamiento que llevaron a la decisión y las suposiciones que se hicieron en el camino.

Lasdecisiones urgentes merecen una comunicación más intensa

Las decisiones financieras suelen ser urgentes, pero cuando las personas toman decisiones sin nuestra opinión, podemos empezar a sentir recelo y resentimiento. En ausencia de información, nuestros cerebros llenan los vacíos con pensamientos defensivos y de autoconservación. La necesidad de comunicar los procesos de pensamiento y las suposiciones que conducen a la decisión es aún mayor en las decisiones urgidas por el tiempo.

Transparencia y confianza

Las investigaciones demuestran que pensamos que porque alguien se relaciona con nosotros, automáticamente se confía en nosotros. A menudo, cuando los padres creen saber lo que es mejor para sus hijos, éstos se preguntan si el padre los está orientando hacia su propia visión del futuro. La falta de transparencia y de debate sobre las intenciones de cada uno nubla las perspectivas de ambas partes y dificulta la alineación de prioridades.

Abordar las conversaciones sobre el dinero con suficiente transparencia y una explicación adecuada reduce la cantidad de vulnerabilidad que experimenta cada persona. La transparencia reduce la cantidad de miedo (real o percibido) que puede socavar la conversación y abre la puerta a una mayor confianza.

Gestione las toxinas de la comunicación

Las toxinas de la comunicación, como la crítica, la actitud defensiva, el desprecio y el bloqueo, pueden proliferar en las discusiones sobre el dinero. Para evitar que las relaciones se rompan, tenga en cuenta cómo pueden aparecer estas toxinas y utilice algunas de las estrategias sugeridas en el artículo de Family Business Advisor "La familia que aprende: cómo manejar las toxinas de la comunicación en las relaciones familiares".

Descubra los niveles de realidad de sufamilia

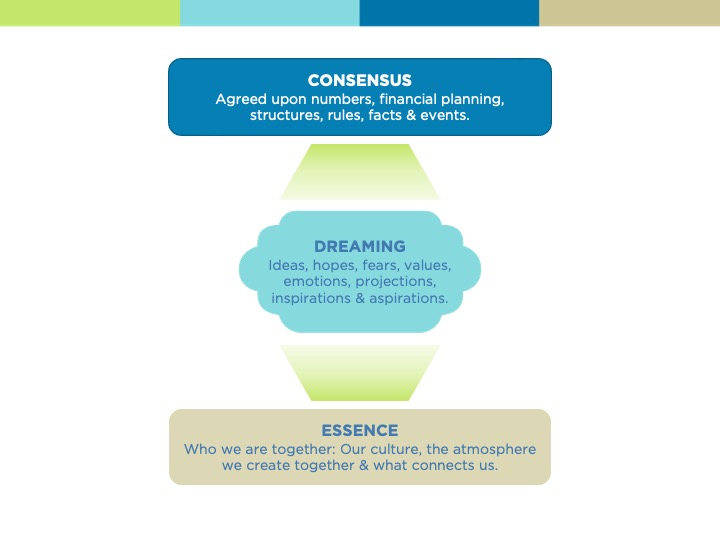

Para que las relaciones sean sanas y para asegurar y fortalecer el entendimiento compartido entre los miembros de la familia, es importante considerar que hay tres niveles de realidad que influyen poderosamente en todas las relaciones: Esencia, Sueño y Realidad Consensuada. Los debates sobre el dinero que abordan los tres niveles ayudan a los individuos y al grupo a crear un significado y una comprensión compartidos.

El enfoque de tres niveles (figura 1) se basa en un modelo desarrollado por Amy y Arnold Mindell, expertos en psicología de procesos. La aplicación de este modelo a la toma de decisiones financieras de la familia puede mejorar nuestra capacidad para comunicarnos con eficacia, gestionar los conflictos de forma positiva y motivar a los demás. Este marco aconseja que las familias se basen en la apreciación y la comprensión de quiénes son juntos. Deben ser conscientes y reconocer la esencia de lo que les une y hace que ese grupo de individuos sea una familia.

Entonces, tienen que soñar juntos. Soñar requiere un proceso y es conveniente mantener una conversación facilitada que anime a las personas a compartir, especialmente cuando hay mucho en juego. Las conversaciones facilitadas para soñar crean un entendimiento compartido entre los individuos que es muy diferente a cuando cada persona llega a su propio sueño e intenta defenderlo.

La magia sucede cuando nos dedicamos a soñar juntos. Creamos un nuevo destino en nuestra mente al que todos viajamos con seguridad y vemos lo mismo. Esto ayuda a las familias empresarias a desarrollar la realidad consensuada del futuro. Una visión compartida, a través de los tres niveles de realidad, construye el marco necesario para comprender las cuestiones financieras en las que se necesita un acuerdo, como los objetivos de crecimiento, riesgo, rentabilidad y liquidez.

Cuando las familias son débiles en uno o más niveles de este marco, se produce un conflicto. Cuando surge el conflicto, debemos preguntarnos: ¿En qué áreas somos menos hábiles? ¿Estamos respetando los tres niveles de la realidad? Si no es así, ¿cómo deberíamos trabajar intencionadamente para reforzar esa habilidad?

Tener la conversación

Cuando tenga conversaciones importantes sobre el dinero en su familia, pregúntese si sus conversaciones respetan la importancia de los tres niveles.

- Comience por comprender y afirmar sus valores compartidos.

- Deja tiempo suficiente para explorar el sueño juntos. Afirmar el sueño y desarrollarlo en el contexto de los asuntos que se están tratando en la conversación.

- Comparta las hipótesis estratégicas y financieras y el análisis de los pros y los contras para que todos los miembros del sistema familiar aprendan juntos y se sientan parte del proceso.

Para mantener unas relaciones sanas, una buena regla general es que cuando se trata de finanzas, los números son la realidad consensuada a la que llegamos. No es el lugar del que partimos. Siempre tenemos que partir de nuestra cultura familiar y de nuestros valores fundamentales, y luego soñar para saber que podemos aprender juntos y alinearnos con los números.

Cuando se trata de dinero y de la empresa familiar, no hay mejor inversión que la comunicación continua y eficaz. La recompensa no tiene precio.